FXによる確定申告について

FXで稼いだ、または負けた分の確定申告はどうしたらいいの?

今回はFXによる確定申告について解説します。

個人であれば年ごとにFXを始め利益を得たのであれば金額によっては確定申告が必要となります。

ただし、日本FX口座と海外FX口座では税種が異なり

日本口座であれば雑所得の分離課税ですが、海外口座だと総合課税扱いになります。

日本FX口座の場合は?

給与所得がない、例えば専業主婦の方だとFXの所得が年間38万円を超えた場合、確定申告が必要になります。

逆に給与所得があるサラリーマンだと本業以外の利益が、年間20万円以下であれば申告は不要です。

ちなみに雑所得がないサラリーマンであっても年収2,000万以上であれば確定申告をする必要がありますが、今の日本のサラリーマンの殆どの方は対象外かと思います。

ただし、FXでの所得が20万以上の場合は申告は必要になります。

所得というのは、FXだと・・・

FXの所得FXで得た利益 - 必要経費(教材・EA・セミナーやその際の交通費) = FXの所得

になります。

必要経費はこの他に売買手数料や振込手数料くらいになります。

税理士によっては、インターネット通信費やパソコン費用は経費としてほぼ認められなかったり、個々の判断に違いがでることあります。

詳しくは下記ページをご覧ください↓

FXの税金について教えて?

あとは今回はマイナスだから確定申告の必要ないと思いきや、損失額が大きければ確定申告はやっておいた方が良いです。

理由は、個人なら損失分を3年間繰越控除できるからです!

3年間の損失繰越控除とは?

例えばFXに参戦して1年目はマイナス30万でした。

そして2年目はマイナス20万でした。

3年目はプラス80万になりました。

この場合、1年目のマイナス30万と2年目のマイナス20万をしっかり確定申告しておけば、3年目のプラス80万の時に損失繰越控除が使えるのです。

なので3年目は80万 - 30万(1年目のマイナス分) - 20万(2年目のマイナス分) = 30万で申告できるという事です。

もし1年目と2年目にマイナス分を申告していなかったら、3年目は80万で申告をしないといけません。

ちなみに損失繰越控除は日本FX口座のみで海外FX口座では対象外です。

税率は?税金はいくら払わなければいけない?

FXでの所得は「雑所得」として扱われます。

日本FX口座の税率とは?

税率は一律20%(所得税15%・住民税5%)。

しかし、2013年1月1日から2037年12月31日までの25年間については、所得税額に対し2.1%の「復興特別所得税」が課されるので税率は20.315%となります。

これを踏まえて

マイナス分を確定申告しなかった場合、3年目はこのまま80万円となり税金は162,520円。

きちんと1年目と2年目もマイナス分を確定申告をしていたら申告額は30万となり税金は60,945円。

約10万円も安くなるという事を考えるとマイナスでも確定申告はかなり大事です。

10万円もあればFXの投資額を増やすことも可能だし、EA(自動売買)や教材を買うこともできます。

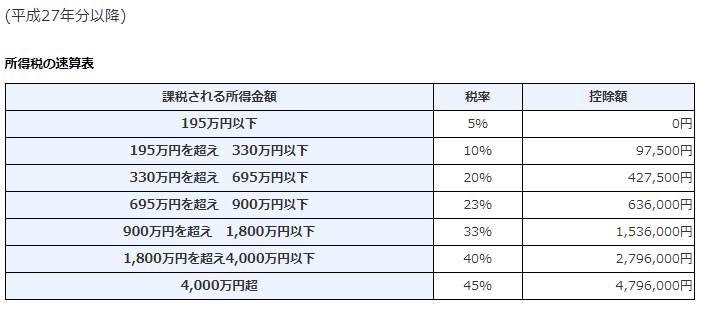

海外FX口座の税率とは?

海外FX口座は利益に応じて税率が変動するのです。

稼げば稼ぐほど払う税金は高くなってしまいます。

こう考えると日本FX口座の方がいいですね!

FXをやっているのを会社にバレたくない場合は?

よく副業をしているのを会社にバレたっていう話を聞きますが、これは住民税が関係しています。

ちなみにFXも副業となります。

会社に属していると住民税は給与から引かれる特別徴収がほとんどです。

副業分は当然会社は知らないので、他の所得があると住民税が変わるのでこの差でバレてしまうわけです。

対策としては副業分を確定申告する際に項目で【給与から天引き】と【自分で納付】という欄があるので、【自分で納付】という普通徴収を選びましょう。

以上、簡単なFXの確定申告による紹介でしたが理想は税理士さんにお願いが一番かなと思います。

ただ税理士さんもそれぞれ経費についての見解もあるので、全員が同じ考えではないのがわかりました。

もしお金が掛かるから自分でやりたい場合は確定申告期間に税務署にいけばものすごく並ぶ可能性もありますが税務署の職員さんが手伝いながら申告の手伝いをしてくれるので確実ですよ~

コメント ( 0 )

トラックバックは利用できません。

この記事へのコメントはありません。