たわらノーロード日経225を6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。

その結果、調査時点(2024年7月14日)では、2.8という高評価でした。

さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の3倍以上である約2,779万円の予想利益となりました。

- 信託報酬が年0.143%(税込)と比較的低い

- 個別銘柄選択不要

- 運用方針が明確

- 国内株式のみのため為替リスクなし

- 特定業種に偏りがある

- グローバル分散投資ができない

- 日本経済の停滞時にパフォーマンスが悪化

- 中小型株への投資機会が限定的

- 株価の高い銘柄の影響が大きい

たわらノーロード日経225での運用をおすすめの人

- 日本経済全体の成長を享受したい人

- 個別銘柄の選定に時間を掛けたくない人

- 運用コストを抑えたい人

- 長期的な資産形成を目指す人

- NISA積み立て投資枠を使い分散投資したい人

- 老後の資金を作りたい人

これらに該当する人は、たわらノーロード日経225の詳しい内容をご確認ください。

ただし、投資である以上リスクが伴うことをご理解の上、最終的にはご自身の判断でお願いいたします。

新nisaの積立投資枠対象の約230銘柄の中からおすすめ銘柄(インデックス型)10選を紹介します。 ただし、個人の状況によってもオススメ銘柄が異なることから、下記の世代別 or リスク許容度別に分けています。 20~30[…]

- 著者情報

-

植杉 【著者:植杉】 2019年FP3級取得、日本テクニカルアナリスト協会:認定テクニカルアナリスト(CMTA)取得。会社員時代に数冊の株式投資に関する書籍を熟読して実践に挑んだが玉砕。その後、数年間ブランクがあったもののFXブームを機に再度投資に興味を持ち本格的に学習。その際に冒頭記載した資格を取得しチャート分析などのテクニカルを徹底的に習得。さらに2024年から始まった新NISAの制度や仕組み、銘柄について学習して投資をしながら基本知識をブログを通じて発信しています。

たわらノーロード日経225の評価

当サイトでたわらノーロード日経225を調査し、独自の基準で10段階で評価した結果です↓

| 総合評価*1 | 2.8/5.0 |

総合評価は、下記の5つの調査項目の星評価を単純平均化して算出しています。

| 評価項目 | 結果 | 星評価 |

| 安定性(標準偏差)*1 | 15.98(上位212位) | 1.0/5.0 |

| シャープレシオ*1 | 1.33(上位183位) | 1.5/5.0 |

| 利回り(1年)*2 | 21.25%(上位125位) | 2.5/5.0 |

| 純資産総額*1 | 1687.12億円(上位28位) | 4.5/5.0 |

| 信託報酬*1 | 0.143%(昇順上位27位) | 4.5/5.0 |

| ウエルスアドバイザー評価*2 | 3.0/5.0 | 3.0/5.0 |

*1.2024年7月11日時点

*2.2024年06月30日 時点

調査項目のうち安定性(標準偏差)とシャープレシオの項目評価が低く、全体評価を下げています。この2つの評価が低いということは、基準価格の上下の差が激しい(リスク)わりにリターンが少ない特徴がある商品ということです。

運用は日本市場に偏っており、日本市場の影響を強く受けるためある程度リスクを受け入れられる方や運営途中でマイナスになったとしても時間的にリカバリー可能な若い世代の方におすすめです。

たわらノーロード日経225を新NISAで運用するなら下記の証券会社で購入できます↓

たわらノーロード日経225とは

たわらノーロード日経225とは、アセットマネジメントOneが提供するインデックスファンドで、日経平均株価(日経225)に連動する運用を目指しています。

このファンドは、日経225を構成する日本の主要企業225社に分散投資を行い、低コストで運用されることが特徴です。

信託報酬が非常に低く設定されており、長期的な資産形成に適しています

たわらノーロード日経225の基本情報

| 商品名 | たわらノーロード日経225 |

| 当サイト総合評価 | 2.8/5.0 |

| 運用会社 | アセットマネジメントOne |

| 連動対象 | 日経225 |

| 運用スタイル | インデックス型 |

| 投信設定日 | 2015年12月7日 |

| 購入手数料 | なし |

| 解約手数料 | なし |

| 決算日 | 10月12日 |

| 設定来高値 | 24,827円 (2024.7.11) |

| 設定来安値 | 7,589円 (2016.2.12) |

| 分配金 | なし |

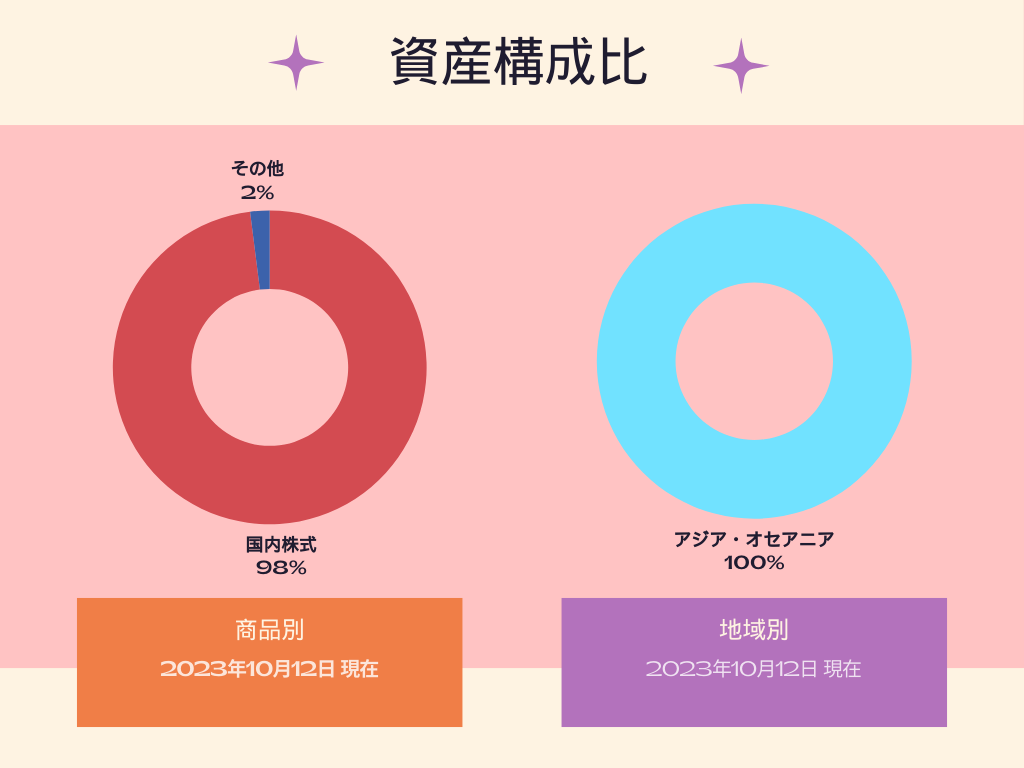

資産構成比(商品別・地域別)

| 国内株式 | 98.0% |

| その他 | 2.0% |

| アジア・オセアニア | 100.00% |

2023年10月12日 時点

たわらノーロード日経225の基準価額チャート

下記は、たわらノーロード日経225が設定されて以降のチャートです↓

チャート引用先:Investing.com

チャートを見れると、これまでは方向感のないレンジが2回続いていましたが、2024年1月から上昇となり現在は勢いが一服しています。この上昇の波に上手く乗ったため直近1年間の利率は25%を超える高パフォーマンスとなっています。今後は、赤色線の21日移動平均線と黄色線の75日移動平均線の2つに価格がサポートされるか見極める必要があり、下割れしそうならレンジもしくは、下落の動きとなりそうです。

たわらノーロード日経225での各種シュミレーション

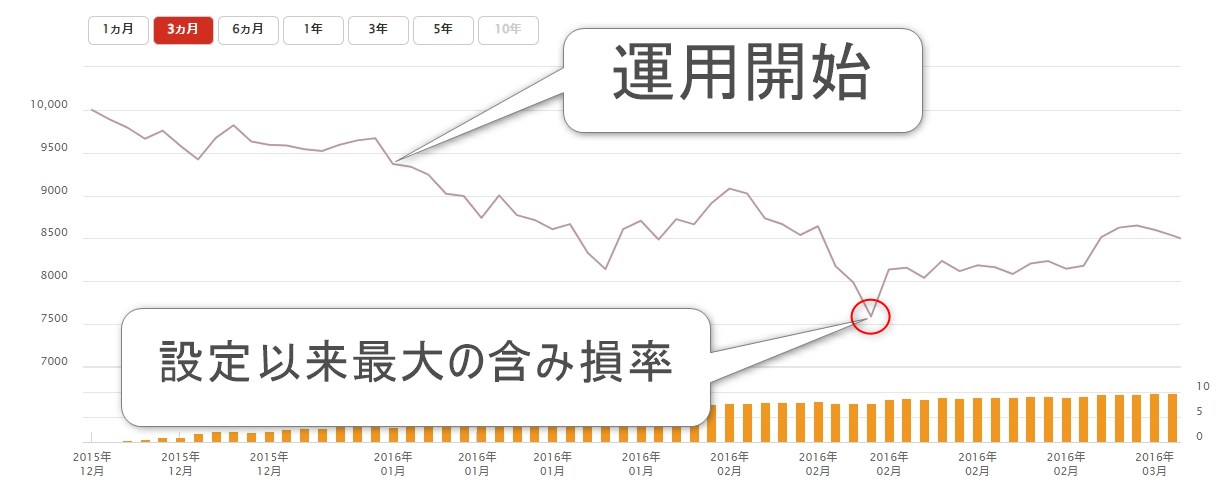

たわらノーロード日経225は、2015年12月07日から運用を開始しました。

そこで、SBI証券で過去データを利用して条件を変えて、たわらノーロード日経225を運用した場合のシュミレーションを行ってみました。

設定当時からの運用シュミレーション

SBI証券で過去データの取得可能な設定当時(2016年1月)から現在まで定額積み立て投資を行った運用シュミレーションです。

下記の運用条件で運用シュミレーションした結果

2,431,509円の含み益が確認できました!

(*2024年8月30日時点、信託報酬は加味していません。)

毎月積立日:月初めの営業日(始値で取得)

毎月積立金額:3万円

運用期間:2016年1月4日~2024年8月30日( 8年8ヶ月)

- 総投資額:3,120,000円

- 現在の価値:5,551,509円

- 利益:2,431,509円

- 投資利益率:77.93%

- 単純年利回り:9.00%

- 購入した合計口数:244.23 口

設定当時から運用した際の最大含み損額&含み損率

上記と同じ運用条件で運用期間中の最大含み損額や投資金額に対する含み損率を計算した結果、2016年2月12日一時的に17.71%の含み損を経験したことになります。

つまり、たわらノーロード日経225で長期運用する場合、今後も同じ程度の含み損が一時的に発生する可能性があることを覚悟して投資することが重要となります。

詳細は以下になります↓

| 最大含み損率日 | 2016年02月12日 |

| 最大含み損率時の損額 | 10,629円 |

| 最大含み損率 | 17.71% |

| 最大含み損時点での総投資額 | 60,000円 |

| 最大含み損時点での評価額 | 49,371円 |

新NISA開始からの運用シュミレーション

ここでは、SBI証券の過去データを利用して新NISAが開始した2024年1月から現在(2024年8月30日時点)までの運用シュミレーションをした結果です。

下記の運用条件でシュミレーションした結果

5,837円の含み益が確認できました!

(*2024年8月30日時点、信託報酬は加味していません。)

毎月積立日:月初めの営業日(始値で取得)

毎月積立金額:3万円

運用期間:2024年1月4日~2024年8月30日(約8ヶ月)

- 総投資額: 240,000円

- 現在の価値:245,837 円

- 利益:5,837円

- 投資利益率:2.43%

- 単純年利回り:3.71%

- 購入した合計口数:10.82口

新NISA開始から運用した際の最大含み損額&含み損率

上記と同じ運用条件で運用期間中の最大含み損額や投資金額に対する含み損率を計算した結果、一時的に16.64%の含み損を経験したことになります。

その理由は、2024年8月05日に起こった日経平均株価の歴史的な急落によるパニック売りが影響しています。

長期間での運用に加え、短期的でも運用開始のタイミングによって、今後もたわらノーロード日経225で長期運用する場合、この程度の含み損が一時的に発生する可能性があることを覚悟して投資することが重要です。

詳細は以下になります↓

| 最大含み損率日 | 2024年08月05日 |

| 最大含み損率時の損額 | 39,933円 |

| 最大含み損率 | 16.64% |

| 最大含み損時点での総投資額 | 240,000円 |

| 最大含み損時点での評価額 | 200,067円 |

たわらノーロード日経225の利回り

直近1年では21.25%と比較的高い利回りとなっています。

上記のたわらノーロード日経225のチャートを見ると、2024年1月からは約6ヶ月間続いたレンジをブレイクしたあとの上昇により直近の利回り高い傾向にあります。

これには、米国を中心とした世界的な株高やインフレ、円安により割安感から海外投資家からの資金が流れたことが影響していると思われます。

ただ、現状では上昇も一服したようにも見えることから、今後はパフォーマンスが3年もしくは、5年の利回りである12~15%に落ち着く可能性があります。

| 期間 | 1ヵ月 | 6ヵ月 | 1年 | 3年 | 5年 | 設定来 |

| 利回り | 2.92% | 19.22% | 21.25% | 13.21% | 15.19% | 132.75% |

*2024年6月30日 時点

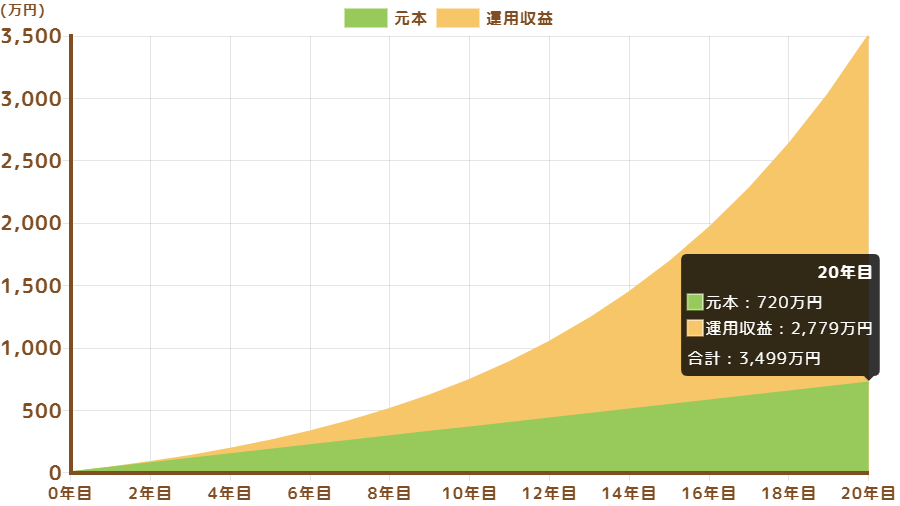

そこで、20年後の利益想定として、3年と5年の利回りの低い方の13.21%を採用してシュミレーションした結果を掲載します。

たわらノーロード日経225の20年後をシミュレーション

下記の条件で直近3年間の利回り(年率)13.21%と、その半分の6.605%の2つのパターンをシュミレーションしてみました。なお、利益には手数料である信託報酬を加味しておりません。

- 毎月積立額:3万円

- 積立運用期間:20年

| 毎月の積立金額 | 3万円 |

| 想定利回り(年率) | 13.21% |

| 積立期間 | 20年 |

| 20年間の元本 | 720万円 |

| 20年利益 | 2,779万円 |

チャート引用先:金融庁つみたてシュミレーター

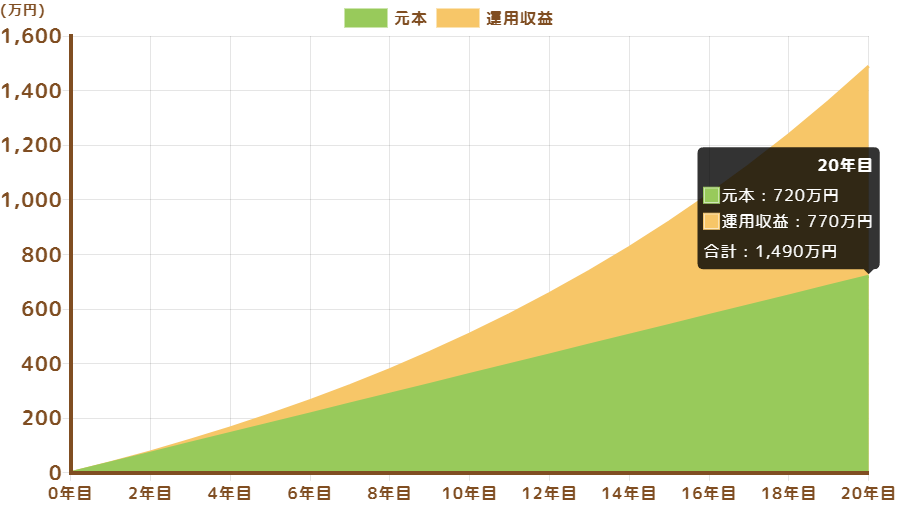

もちろん、これは理想値であって途中パフォーマンスの低下を考慮し、利回りを半分(6.605%)としてシュミレーションした結果が下記になります↓

| 毎月の積立金額 | 3万円 |

| 想定利回り(年率) | 6.605% |

| 積立期間 | 20年 |

| 20年間の元本 | 720万円 |

| 20年利益 | 770万円 |

現実的には、前者から後者のシュミレーションの利益予想内に落ち着くと思います。外国株を中心とした商品に比べると見劣りするパフォーマンスですが、その分、安定した利益が見込めると思います。

たわらノーロード日経225を買える証券会社

新NISA口座でたわらノーロード日経225を買う際におすすめの証券会社は、「楽天証券」と「SBI証券」です。

ネット証券の多くは、投資信託を保有するとポイントが付与などのサービスを行っています。なお、保有する投資信託商品によって付与されるポイントには差があります。

SBI証券でたわらノーロード日経225を保有すると、年率0.05%のポイントが付与されます。

*楽天証券は以前は定期的なポイント還元サービスがあったようですが、現在は行っていません。

| 証券会社名 | 楽天証券 | SBI証券 |

| NISA成長投資枠 | 〇 | 〇 |

| NISAつみたて投資枠 | 〇 | 〇 |

| 最低積立金額 | 100円(1円単位)~ | 100円(1円単位)~ |

| ポイント付与率(年率) | なし | 0.05% |

| 公式サイト |  |

|

たわらノーロード日経225の質問&疑問5選

たわらノーロードとは?

たわらノーロードとは、低コストで運用されるインデックスファンドシリーズのことで、主に日本および世界の主要な株価指数に連動することを目指しています。

このファンドシリーズは、信託報酬が非常に低く設定されており、長期的な資産形成に適している点が特徴です。たわらノーロード日経225はその一部で、日経225に連動するよう運用されています

たわらノーロードとeMAXIS Slimのどっちがいいですか?

たわらノーロードとeMAXIS Slim国内株式(日経平均)のどちらが良いかは、eMAXIS Slim国内株式(日経平均)の方が良いと思います。

その理由は、コスト面では信託報酬は両者ともほぼ同じ0.143%ですが、純資産額はeMAXIS Slimの方が多く、安定性と信頼性が高いからです。

日経225とは?

日経225とは、東京証券取引所に上場する日本の主要企業225社の株価を基に算出される株価指数です。日本経済新聞社が算出・公表しており、日本の株式市場全体の動向を示す代表的な指標として広く利用されています。この指数は、日本経済の健康状態やトレンドを把握するための重要な指標となっています。

たわら225の信託報酬はいくらですか?

たわらノーロード日経225の信託報酬は、年率0.143%(税込)です。このファンドは低コストで運用されており、購入時手数料や信託財産留保額もかからないため投資家にとって経済的な選択肢となっています。

たわらノーロードの日経225の配当金はいくらですか?

たわらノーロード日経225は、配当金を支払っていません。代わりに得られた利益を再投資することで、資産の成長を図る運用方針をとっています。

iFreeNEXT NASDAQ100インデックスを6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、3.8という高評価でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の30倍以上である約2億2,077万円の予想利益となりました。 メリット 成長性の高いテ […]

eMAXIS Slimバランス(8資産均等型)を6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、3.4という評価でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の1.5倍以上である約1,114万円の予想利益となりました。 他のeMAXIS Slimシリー […]

投資初心者の方が投資を始めるのにおすすめなのが、全世界株式インデックスファンドです。 しかし、全世界株式インデックスファンドには複数の種類があり、微妙に投資対象や国別、地域別などの資産配分が異なります。 そこで、当サイトでは数ある全世界株式インデックスファンドの中から選び方やおすすめの全世界株式インデックスファンド5つを厳選しました。 全世界株式インデックスファンドおすすめ5選 eMAXIS Sl […]

eMAXIS Slim先進国株式インデックスを6項目にわたって調査した結果を当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、4.4という高評価の結果でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の約16倍である約1億1,393万円の予想利益となりました。 メリット 先進国の株 […]

iTrustインド株式を6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、3.3という評価でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の11倍以上である約8,387万円の予想利益となりました。 メリット インドの経済成長の恩恵を受けられる 若年人口の多 […]

eMAXIS Slim新興国株式インデックスを6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、3.5という高評価でした。 さらに直近5年間の利回りで、20年間毎月3万円の積み立てで運用した結果、元本720万円の約1.7倍である約1,926万円の予想利益となりました。 メリット 信託報酬が年0.1518%(税込)と比較 […]

SBI V 全世界株式インデックスファンドを5項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、3.7という高評価でした。 さらに20年間毎月3万円の積み立てで運用した結果のシミュレーションでは、通常直近3年と5年の利回り(年率)の低い方を採用しますが、運用実績が3年未満と長期データがないため暫定的に直近1年利回りを採用 […]

SBI・V・全米株式インデックスファンドを6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、4.2という高評価でした。 さらに20年間毎月3万円の積み立てで運用した結果のシミュレーションでは、通常直近3年と5年の利回り(年率)の低い方を採用しますが、運用実績が5年未満と過去データがないため暫定的に直近3年利回りを採用し […]

ニッセイ TOPIXインデックスファンドを5項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、3.6という高評価でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の5倍以上である約3,868万円の予想利益となりました。 メリット 信託報酬が年0.143%(税込 […]

SBI全世界株式インデックスファンドを6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、4.0という高評価でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の9倍以上である約6,693万円の予想利益となりました。 メリット 信託報酬が年0.1022%(税込) […]

こちらでは、eMAXIS Slim全世界株式(3地域均等型)を6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、4.0という高評価でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の4倍以上である約3,671万円の予想利益となりました。 メリット 信託報酬が […]

新nisaの積立投資枠対象の約230銘柄の中からおすすめ銘柄(インデックス型)10選を紹介します。 ただし、個人の状況によってもオススメ銘柄が異なることから、下記の世代別 or リスク許容度別に分けています。 20~30代 or リスク許容度が高い人 40~50代 or リスク許容度が中程度の人 60代以上 or リスク許容度が低い人 *このページにはPRを含みます。 目次 1 新nisa「 […]

ニッセイ インデックスバランスファンド(4資産均等型)を6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、3.7という高評価でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の約2倍である約1,606万円の予想利益となりました。 メリット 国内外の株式・債券 […]

iFreeNEXT FANG+インデックスを6項目にわたって調査した結果を当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、3.3の結果でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の約68倍である約4億9,128万円の予想利益となりました。 メリット 成長性の高い大手テクノロ […]

iFreeNYダウ・インデックスを5項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、3.7という高評価でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の11倍以上である約8,056万円の予想利益となりました。 メリット 歴史ある指数に連動 米国を代表する3 […]

ニッセイ日経225インデックスファンドを6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、2.8という高評価でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の3倍以上である約2,717万円の予想利益となりました。 メリット 信託報酬が年0.275%(税込) […]

楽天・全米株式インデックス・ファンド(楽天・VTI)を6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、4.0という高評価でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の16倍以上である約1億1,982万円の予想利益となりました。 メリット 大型株から小 […]

eMAXIS バランス(8資産均等型)を6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、2.8という評価でした。 さらに直近5年間の利回りで、20年間毎月3万円の積み立てで運用した結果、元本720万円の1.7倍以上である約1,256万円の予想利益となりました。 メリット 8つの異なる資産に均等に投資 様々な資産クラス […]

eMAXIS バランス(4資産均等型)を6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、3.0という評価でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の1.7倍以上である約1,532万円の予想利益となりました。 メリット 日本・先進国・新興国に均等投資 […]

emaxis slim 米国株式(s&p500)を6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、4.4という高評価でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の約18倍である約1億7,974万円の予想利益となりました。 メリット 信託報酬が […]

SBI・iシェアーズ・日経225インデックス・ファンドを2項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では暫定ですが、3.5という評価でした。 まだ商品が設定されてから1年未満であるため直近6ヶ月の利回りで、20年間毎月3万円の積み立てで運用した結果、元本720万円の9倍以上である約7,088万円の予想利益となりました。 […]

こちらでは、eMAXIS Slim国内株式(TOPIX)を6項目にわたって調査した結果を当サイト独自の基準で10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、3.8という高評価の結果でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の4倍以上である約3,901万円の予想利益となりました。 メリット 信託報 […]

SBI・V・S&P500インデックスファンドを6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、4.4という高評価でした。 さらに直近3年間の利回りで20年間毎月3万円の積み立てで運用した結果、元本720万円の24倍以上である約1億7,828万円の予想利益となりました。 メリット 信託報酬が年0.0938%(税 […]

たわらノーロード先進国株式を6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、4.3という高評価でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の15倍以上である約1億1,282万円の予想利益となりました。 メリット 信託報酬が年0.09889%(税込)と […]

eMAXIS Slim全世界株式(オール・カントリー)を6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、4.4という高評価でした。 レーティング評価基準はコチラへ さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の約11倍である約8,065万円の予想利益となりまし […]

ニッセイ外国株式インデックスファンドを6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、4.3という高評価でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の15倍以上である約1億1,245万円の予想利益となりました。 メリット 先進国の株式市場に幅広く投資 […]

eMAXIS Slim全世界株式(除く日本)を6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、4.2という高評価でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の11.6倍以上である約8,373万円の予想利益となりました。 メリット 信託報酬が年0.05 […]

投資信託の信託報酬を含めた積立運用シュミレーターです。 このページでは、毎月の積立金額、利回り、信託報酬率、運用期間を入力することで、投資期間ごとの信託報酬や純利益を概算ですが確認することができます。 新NISA対象の多くの商品では、信託報酬が安く収益への影響は軽微ですが、長期間での運用だとバカにできない金額になります。そこで、目安となる信託報酬を提示するシュミレーターを開発しました。 目次 1 […]

ニッセイ日経平均インデックスファンドを6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、2.8という高評価でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の3倍以上である約2,784万円の予想利益となりました。 メリット 信託報酬が年0.143%と比較的低 […]

たわらノーロード日経225を6項目にわたって評価し、当サイト独自の基準を元に10段階でレーティングしました。 その結果、調査時点(2024年7月14日)では、2.8という高評価でした。 さらに直近3年間と5年間の利回りの低い方で、20年間毎月3万円の積み立てで運用した結果、元本720万円の3倍以上である約2,779万円の予想利益となりました。 メリット 信託報酬が年0.143%(税込)と比較的低い […]

の質問&疑問5選-150x150.png)